Apa Perbedaan Saham dan Obligasi? Panduan Lengkap Investor Indonesia 2025

Ringkasan Artikel: Memahami perbedaan fundamental antara saham dan obligasi adalah kunci sukses investasi di Indonesia. Saham memberikan kepemilikan perusahaan dengan potensi return tinggi namun risiko besar, sementara obligasi menawarkan pendapatan tetap dengan risiko lebih rendah. Artikel ini akan membahas secara komprehensif karakteristik, kelebihan, kekurangan, dan strategi investasi kedua instrumen keuangan ini dalam konteks pasar modal Indonesia.

Pendahuluan: Mengapa Penting Memahami Perbedaan Saham dan Obligasi?

Dalam dunia investasi Indonesia, pertanyaan apa perbedaan saham dan obligasi sering muncul di kalangan investor pemula. Memahami perbedaan fundamental kedua instrumen ini bukan sekadar pengetahuan teoritis, melainkan foundation penting untuk membangun portofolio investasi yang seimbang dan menguntungkan.

Saham dan obligasi merupakan dua pilar utama dalam pasar modal Indonesia yang memiliki karakteristik, risiko, dan potensi return yang sangat berbeda. Pemahaman yang tepat akan membantu Anda membuat keputusan investasi yang lebih informed dan sesuai dengan profil risiko serta tujuan finansial Anda.

“Diversifikasi yang cerdas antara saham dan obligasi adalah kunci mengelola risiko sambil memaksimalkan return jangka panjang.” – Benjamin Graham, The Intelligent Investor

Data dari Bursa Efek Indonesia (BEI) dan pasar obligasi Indonesia menunjukkan bahwa investor yang memahami karakteristik kedua instrumen ini cenderung memiliki performa portfolio yang lebih stabil dan konsisten. Kombinasi yang tepat antara saham dan obligasi dapat memberikan balance optimal antara growth dan stability.

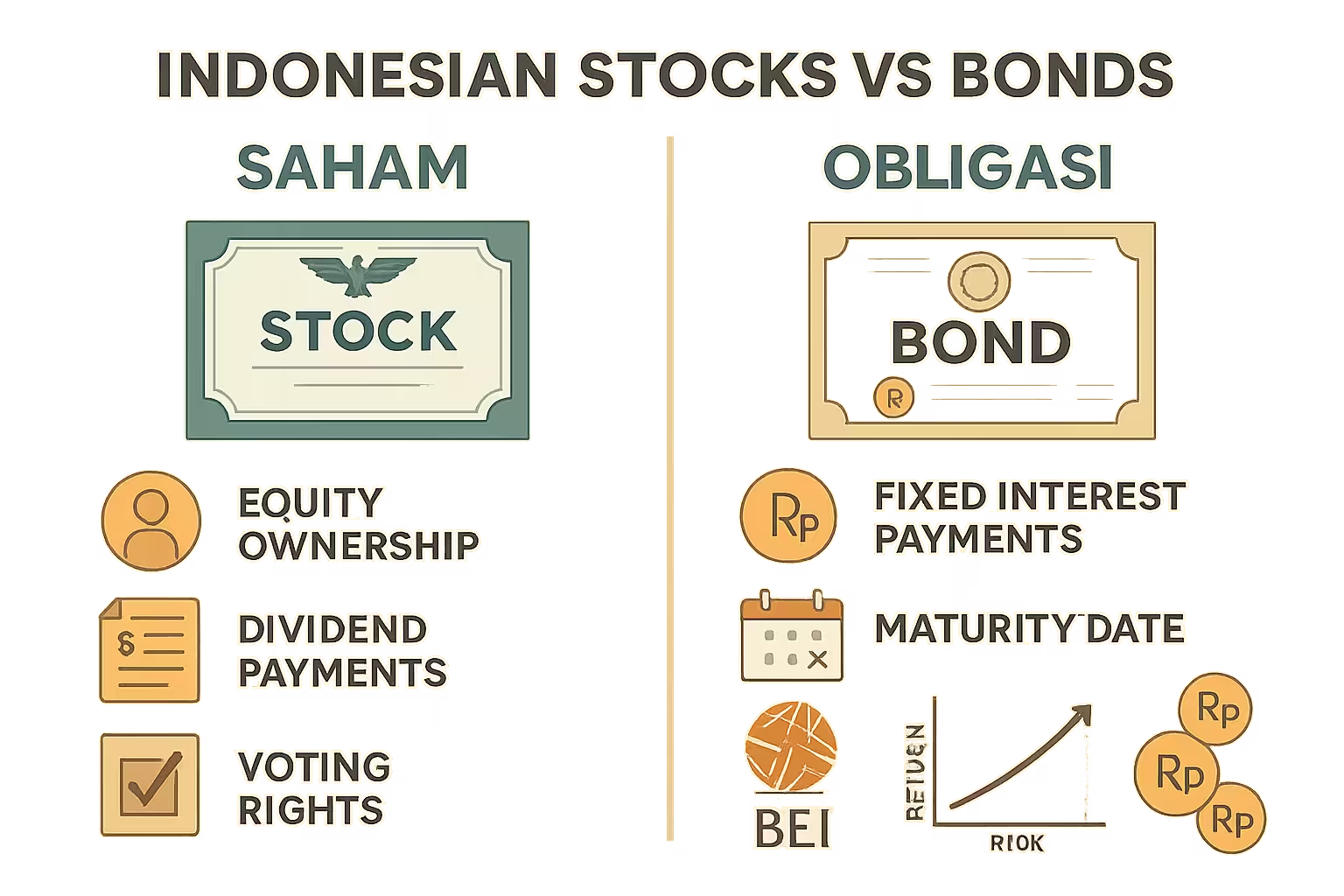

Definisi Lengkap: Saham vs Obligasi

Apa itu Saham?

Saham adalah surat berharga yang menunjukkan kepemilikan seseorang terhadap suatu perusahaan. Ketika Anda membeli saham, Anda secara literal menjadi bagian pemilik perusahaan tersebut, meskipun dalam persentase yang kecil. Kepemilikan ini memberikan Anda hak atas dividen, hak suara dalam Rapat Umum Pemegang Saham (RUPS), dan potensi capital gain dari kenaikan harga saham.

Karakteristik Utama Saham:

- Equity Instrument: Representasi kepemilikan perusahaan

- Variable Return: Keuntungan tidak tetap, tergantung kinerja perusahaan

- Voting Rights: Hak suara dalam keputusan strategis perusahaan

- Dividend Rights: Hak atas pembagian keuntungan perusahaan

- No Maturity: Tidak memiliki jangka waktu jatuh tempo

Apa itu Obligasi?

Obligasi adalah surat utang jangka menengah hingga panjang yang diterbitkan oleh pemerintah atau perusahaan untuk memperoleh dana dari investor. Ketika Anda membeli obligasi, Anda pada dasarnya meminjamkan uang kepada penerbit dengan jaminan pembayaran bunga reguler (kupon) dan pengembalian pokok pada saat jatuh tempo.

Karakteristik Utama Obligasi:

- Debt Instrument: Surat pengakuan utang dari penerbit

- Fixed Income: Pendapatan tetap berupa kupon bunga

- No Voting Rights: Tidak memiliki hak suara dalam perusahaan

- Priority Claims: Prioritas lebih tinggi dibanding pemegang saham saat likuidasi

- Maturity Date: Memiliki tanggal jatuh tempo yang pasti

Perbandingan Komprehensif: Saham vs Obligasi

Berikut adalah tabel perbandingan mendetail antara saham dan obligasi:

| Aspek | Saham | Obligasi |

|---|---|---|

| Jenis Instrumen | Equity (Penyertaan Modal) | Debt (Surat Utang) |

| Kepemilikan | Pemilik perusahaan | Kreditor/Pemberi pinjaman |

| Jenis Return | Dividen + Capital gain | Kupon bunga + Capital gain/loss |

| Tingkat Risiko | Tinggi (High Risk) | Rendah-Menengah (Low-Medium Risk) |

| Potensi Return | Tinggi & Variable | Moderat & Predictable |

| Hak Suara | Ada (RUPS) | Tidak ada |

| Jatuh Tempo | Tidak ada | Ada (1-30 tahun) |

| Likuiditas | Tinggi (daily trading) | Menengah (secondary market) |

| Prioritas saat Bangkrut | Terakhir | Lebih tinggi dari pemegang saham |

| Volatilitas Harga | Tinggi | Rendah-Menengah |

| Pajak di Indonesia | PPh Final 0,1% (jual) + 10% (dividen) | PPh Final 15% (kupon) |

| Minimum Investasi | 1 lot = 100 lembar | Rp 1 juta (retail) |

Deep Dive: Karakteristik Saham dalam Detail

Mari kita eksplorasi lebih dalam tentang karakteristik unik saham sebagai instrumen investasi:

1. Kepemilikan dan Hak Pemegang Saham

Hak-hak Pemegang Saham:

- Voting Rights: Hak suara dalam RUPS untuk keputusan strategis perusahaan

- Dividend Rights: Hak atas pembagian dividen (jika perusahaan membagi)

- Preemptive Rights: Hak memesan efek terlebih dahulu (HMETD/Rights Issue)

- Residual Claims: Hak atas aset perusahaan setelah semua utang dilunasi

- Information Rights: Hak memperoleh informasi keuangan perusahaan

2. Jenis-jenis Saham di Indonesia

- Saham Biasa (Common Stock): Saham dengan hak suara penuh dalam RUPS

- Saham Preferen: Saham dengan prioritas dividen namun hak suara terbatas

- Saham Treasuri: Saham yang dibeli kembali oleh perusahaan penerbit

- Saham Waran: Derivatif yang memberikan hak beli saham pada harga tertentu

- Saham Syariah: Saham yang sesuai dengan prinsip syariah Islam

3. Sumber Return dari Saham

Capital Gain/Loss

- Keuntungan dari selisih harga jual-beli

- Berpotensi unlimited upside

- Risiko kehilangan modal (downside risk)

- Tergantung sentiment pasar dan kinerja perusahaan

Dividend Yield

- Pembagian keuntungan perusahaan kepada pemegang saham

- Bisa berupa dividen tunai atau saham

- Tidak dijamin (tergantung kinerja perusahaan)

- Dikenai pajak PPh Final 10%

Deep Dive: Karakteristik Obligasi dalam Detail

1. Struktur dan Komponen Obligasi

Komponen Utama Obligasi:

- Par Value/Face Value: Nilai nominal obligasi (biasanya Rp 1 juta)

- Coupon Rate: Tingkat bunga yang dibayarkan (% dari par value)

- Maturity Date: Tanggal jatuh tempo pembayaran pokok

- Issue Price: Harga penerbitan (bisa at par, premium, atau discount)

- Credit Rating: Penilaian kemampuan bayar penerbit

2. Jenis-jenis Obligasi di Indonesia

- SUN (Surat Utang Negara): Obligasi pemerintah, risiko terendah

- Sukuk: Obligasi syariah sesuai prinsip Islam

- ORI (Obligasi Ritel Indonesia): Obligasi pemerintah untuk investor retail

- FR (Fixed Rate): Obligasi dengan kupon tetap

- VR (Variable Rate): Obligasi dengan kupon mengambang

- Corporate Bonds: Obligasi yang diterbitkan perusahaan

3. Sumber Return dari Obligasi

Coupon Income

- Pembayaran bunga berkala (bulanan/kuartalan/semester)

- Predictable cash flow

- Dikenai PPh Final 15%

- Rate fixed atau variable tergantung jenis obligasi

Capital Gain/Loss

- Selisih harga jual dengan harga beli di secondary market

- Dipengaruhi perubahan suku bunga dan credit risk

- Konvergen ke par value saat mendekati maturity

- Umumnya lebih stabil dibanding saham

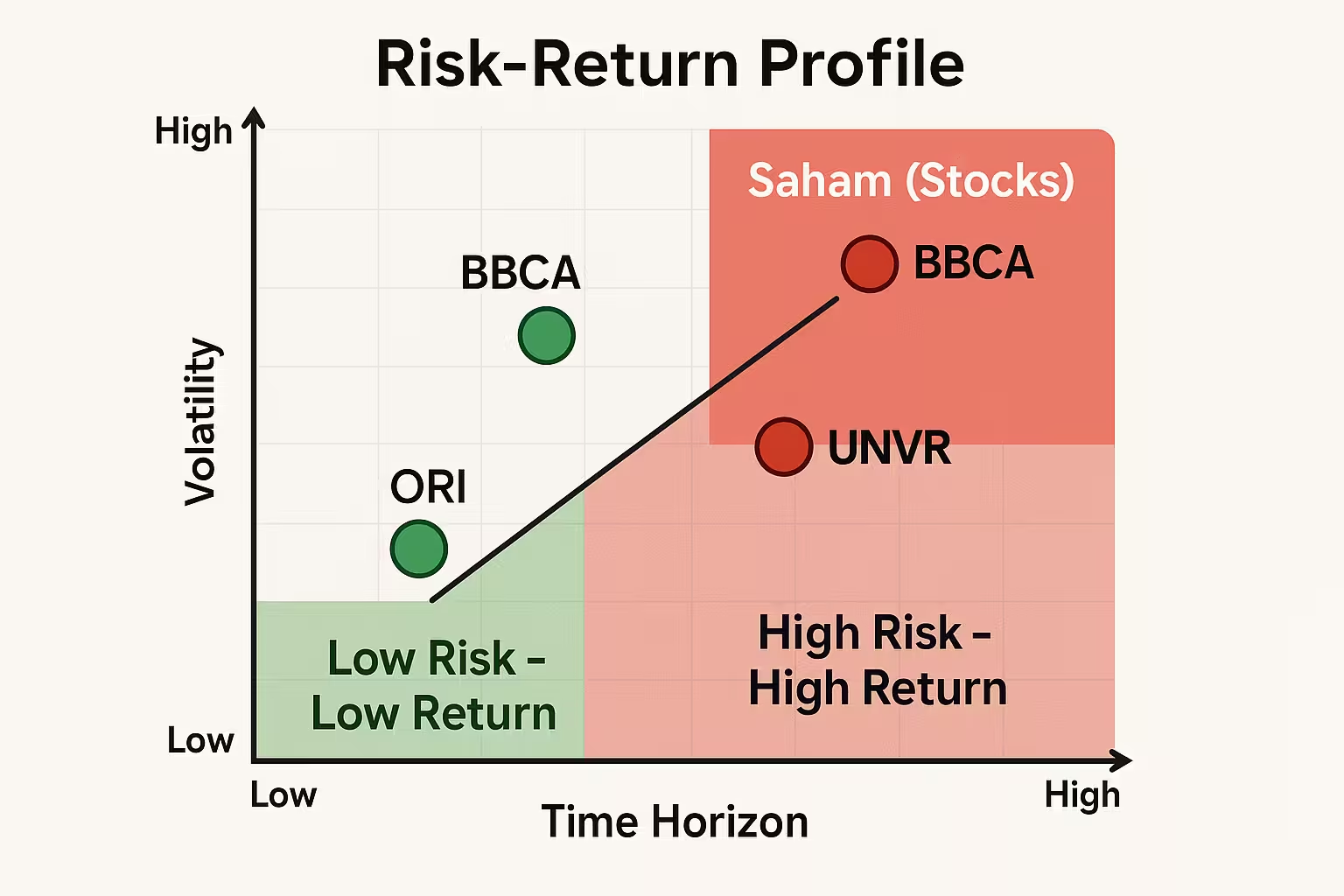

Analisis Risiko dan Return

Profil Risiko-Return Saham

Risiko Investasi Saham:

- Market Risk: Fluktuasi pasar secara keseluruhan

- Company-Specific Risk: Risiko khusus perusahaan (manajemen, operasional)

- Liquidity Risk: Kesulitan menjual pada harga yang wajar

- Currency Risk: Untuk saham perusahaan multinasional

- Regulatory Risk: Perubahan regulasi yang mempengaruhi industri

Potensi Return Saham (Historical Indonesia):

- IHSG Average Return (10 tahun): ~8-12% per tahun

- Blue Chip Stocks: 6-15% per tahun

- Growth Stocks: 15-30% per tahun (high volatility)

- Dividend Yield: 2-5% per tahun untuk dividend stocks

Profil Risiko-Return Obligasi

Risiko Investasi Obligasi:

- Interest Rate Risk: Risiko perubahan suku bunga

- Credit Risk: Risiko gagal bayar penerbit

- Inflation Risk: Risiko inflasi mengurangi purchasing power

- Liquidity Risk: Kesulitan menjual di secondary market

- Reinvestment Risk: Risiko reinvestasi kupon pada rate yang lebih rendah

Potensi Return Obligasi (Historical Indonesia):

- SUN 10 tahun: 6-8% per tahun

- Corporate Bonds: 8-12% per tahun

- ORI (Obligasi Ritel): 6-7% per tahun

- Sukuk/Obligasi Syariah: 6-9% per tahun

Likuiditas dan Maturity

Likuiditas Saham

Saham yang diperdagangkan di BEI umumnya memiliki likuiditas tinggi, terutama untuk saham-saham LQ45. Anda bisa membeli dan menjual saham setiap hari selama jam trading (09:00-16:00 WIB) dengan settlement T+2.

Faktor yang Mempengaruhi Likuiditas Saham:

- Market Cap: Saham big cap umumnya lebih likuid

- Trading Volume: Volume harian yang konsisten tinggi

- Bid-Ask Spread: Spread yang sempit menunjukkan likuiditas baik

- Index Inclusion: Saham yang masuk indeks utama lebih likuid

Likuiditas dan Maturity Obligasi

Obligasi memiliki karakteristik likuiditas yang berbeda. Meskipun ada secondary market, tidak semua obligasi diperdagangkan aktif setiap hari. Obligasi pemerintah (SUN) umumnya lebih likuid dibanding corporate bonds.

| Jenis Obligasi | Likuiditas | Typical Maturity | Minimum Investment |

|---|---|---|---|

| SUN (Surat Utang Negara) | Tinggi | 1-30 tahun | Rp 1 juta |

| ORI (Obligasi Ritel) | Menengah | 3 tahun | Rp 1 juta |

| Corporate Bonds | Rendah-Menengah | 3-10 tahun | Rp 10 juta |

| Sukuk Retail | Menengah | 3 tahun | Rp 1 juta |

Implikasi Pajak di Indonesia

Pajak Investasi Saham

Struktur Pajak Saham di Indonesia:

- PPh Final 0,1%: Dikenakan pada transaksi penjualan saham

- PPh Final 10%: Dikenakan pada dividen yang diterima

- No Tax on Capital Gain: Tidak ada pajak khusus capital gain selain PPh 0,1%

- Automatic Deduction: Pajak dipotong langsung oleh sistem

Pajak Investasi Obligasi

Struktur Pajak Obligasi di Indonesia:

- PPh Final 15%: Dikenakan pada kupon/bunga obligasi

- Capital Gain: Dikenakan pajak sesuai tarif umum PPh (5%-30%)

- SUN Exemption: Beberapa SUN tertentu bebas pajak untuk individu

- Withholding Tax: Dipotong langsung saat pembayaran kupon

Profil Investor yang Sesuai

Cocok untuk Investor Saham

- Risk Tolerance Tinggi: Nyaman dengan volatilitas

- Long-term Horizon: Investasi jangka panjang (5+ tahun)

- Active Involvement: Mau belajar dan mengikuti perkembangan pasar

- Growth Oriented: Mengutamakan pertumbuhan modal

- Young Professionals: Masih jauh dari masa pensiun

Cocok untuk Investor Obligasi

- Risk Averse: Mengutamakan keamanan modal

- Income Focused: Butuh cash flow reguler

- Conservative Approach: Investasi yang predictable

- Pre-retirement: Mendekati atau sudah pensiun

- Diversification: Balance portfolio dengan fixed income

Strategi Alokasi Portofolio

Model Alokasi Berdasarkan Usia

Rule of Thumb: 100 – Age Formula

- Usia 25: 75% Saham, 25% Obligasi

- Usia 35: 65% Saham, 35% Obligasi

- Usia 45: 55% Saham, 45% Obligasi

- Usia 55: 45% Saham, 55% Obligasi

- Usia 65: 35% Saham, 65% Obligasi

Catatan: Formula ini bisa disesuaikan dengan risk tolerance dan tujuan investasi individual.

Model Alokasi Berdasarkan Tujuan

| Tujuan Investasi | Time Horizon | Alokasi Saham | Alokasi Obligasi |

|---|---|---|---|

| Emergency Fund | 0-1 tahun | 0% | 100% (SUN jangka pendek) |

| Dana Pendidikan | 5-10 tahun | 40-60% | 40-60% |

| Dana Pensiun | 10-30 tahun | 60-80% | 20-40% |

| Wealth Building | 15+ tahun | 70-90% | 10-30% |

| Income Generation | Ongoing | 20-40% | 60-80% |

Contoh Praktis di Pasar Indonesia

Contoh Investasi Saham Indonesia

Simulasi Investasi Saham BBCA (Bank Central Asia)

- Investment: Rp 100 juta di harga Rp 8.000/saham (Januari 2020)

- Shares: 12.500 lembar saham

- Dividen (2020-2023): Total Rp 1.875/saham = Rp 23,4 juta

- Harga (Desember 2023): Rp 8.700/saham

- Capital Gain: (8.700-8.000) × 12.500 = Rp 8,75 juta

- Total Return: Rp 32,15 juta (32,15% dalam 4 tahun)

- Annualized Return: ~7,2% per tahun

Contoh Investasi Obligasi Indonesia

Simulasi Investasi ORI019 (Obligasi Ritel Indonesia 019)

- Investment: Rp 100 juta (Agustus 2020)

- Tenor: 3 tahun

- Coupon Rate: 5,7% per tahun

- Kupon per tahun: Rp 5,7 juta

- Total Kupon (3 tahun): Rp 17,1 juta

- Pokok saat maturity: Rp 100 juta

- Total Return: Rp 17,1 juta (17,1% dalam 3 tahun)

- Annualized Return: 5,7% per tahun

Kelebihan dan Kekurangan

Kelebihan dan Kekurangan Saham

✅ Kelebihan Saham

- Potensi return tinggi (unlimited upside)

- Likuiditas tinggi (daily trading)

- Hak kepemilikan dan voting dalam perusahaan

- Hedge against inflation jangka panjang

- Transparansi informasi perusahaan publik

- Diversifikasi mudah dengan berbagai sektor

❌ Kekurangan Saham

- Volatilitas tinggi (high risk)

- Tidak ada jaminan return

- Dividen tidak pasti

- Membutuhkan pengetahuan dan analisis

- Emotional stress dari fluktuasi harga

- Bisa kehilangan seluruh investasi

Kelebihan dan Kekurangan Obligasi

✅ Kelebihan Obligasi

- Pendapatan tetap dan predictable

- Risiko lebih rendah dari saham

- Prioritas lebih tinggi saat likuidasi

- Cocok untuk income generation

- Portfolio diversification

- Capital preservation yang lebih baik

❌ Kekurangan Obligasi

- Return terbatas (fixed income)

- Interest rate risk

- Inflation risk mengurangi purchasing power

- Credit risk dari penerbit

- Likuiditas lebih rendah dari saham

- Minimum investasi relatif besar

Cara Membeli Saham vs Obligasi di Indonesia

Cara Membeli Saham

Langkah-langkah Membeli Saham:

- Pilih Broker: Daftar di broker saham yang terdaftar OJK

- Buka Rekening: Lengkapi dokumen (KTP, NPWP, buku tabungan)

- Deposit Dana: Transfer dana ke rekening dana nasabah (RDN)

- Download Aplikasi: Install aplikasi trading broker

- Mulai Trading: Beli saham minimal 1 lot (100 lembar)

- Monitor Portfolio: Pantau kinerja investasi secara berkala

Rekomendasi Broker Saham Indonesia:

- Mandiri Sekuritas, BNI Sekuritas, BCA Sekuritas

- Mirae Asset Sekuritas, Philip Sekuritas

- Ajaib, Stockbit, Bareksa (Online Broker)

Cara Membeli Obligasi

Langkah-langkah Membeli Obligasi:

- Primary Market: Beli langsung saat penerbitan (IPO obligasi)

- Secondary Market: Beli melalui broker atau bank

- Online Platform: Gunakan platform seperti Bareksa, Bibit

- Bank Custody: Melalui layanan wealth management bank

- Minimum Investment: Siapkan minimal Rp 1 juta untuk retail bonds

Platform Membeli Obligasi:

- Government Bonds: e-SBN (elektonik Surat Berharga Negara)

- Corporate Bonds: Melalui broker sekuritas

- Online Platform: Bareksa, Bibit, Ajaib

- Bank: BCA, Mandiri, BNI, BRI (wealth management)

Interactive Comparison Tool

Investment Comparison Calculator

Bandingkan proyeksi return saham vs obligasi berdasarkan profil Anda:

Investasi Saham (60%): Rp 60.000.000

Investasi Obligasi (40%): Rp 40.000.000

Setelah 5 tahun:

Nilai Saham: Rp 96.630.600

Nilai Obligasi: Rp 56.102.069,228

Total Nilai: Rp 152.732.669,228

Total Return: Rp 52.732.669,228

Annualized Return: 8.84%

Perspektif Syariah: Saham dan Obligasi dalam Islam

Bagi investor Muslim, penting mempertimbangkan aspek syariah dalam investasi. Apakah saham itu haram adalah pertanyaan yang sering muncul di kalangan investor Muslim Indonesia.

Investasi Syariah di Indonesia:

- Saham Syariah: Saham perusahaan yang bisnisnya halal dan rasio keuangan memenuhi kriteria syariah

- Sukuk: Obligasi syariah yang sesuai prinsip Islam

- Screening Process: OJK dan DSN-MUI melakukan screening berkala

- Daftar Efek Syariah (DES): Diterbitkan setiap 6 bulan

- Cleansing Process: Pembersihan dividen dari unsur non-halal

Case Study: Portfolio Allocation Scenarios

Skenario 1: Young Professional (Usia 25-35)

Profil: Gaji stabil, belum menikah, risk tolerance tinggi

Alokasi Rekomendasi:

- 70% Saham (growth stocks, blue chips, small caps)

- 20% Obligasi (SUN jangka panjang untuk diversifikasi)

- 10% Cash/Money Market (emergency fund)

Strategi: Dollar cost averaging bulanan, reinvest dividen, long-term holding

Skenario 2: Pre-Retirement (Usia 50-60)

Profil: Mendekati pensiun, butuh income stability

Alokasi Rekomendasi:

- 40% Saham (dividend paying stocks, blue chips)

- 50% Obligasi (mix SUN dan corporate bonds)

- 10% Cash/Money Market

Strategi: Focus on income generation, capital preservation, laddering bonds

FAQ: Pertanyaan Sering Diajukan

Artikel Terkait untuk Mendalami Investasi

Bacaan Lanjutan yang Direkomendasikan:

- Apa itu Pasar Modal? Panduan Lengkap untuk Pemula – Memahami ekosistem pasar modal Indonesia secara komprehensif

- Apa itu Broker Saham? Cara Memilih Broker Terbaik – Panduan memilih broker untuk investasi saham dan obligasi

- Apa itu Saham Syariah? Investasi Halal Sesuai Islam – Mendalami investasi syariah untuk investor Muslim

- Apakah Saham itu Haram? Perspektif Islam tentang Investasi – Memahami hukum investasi saham dalam pandangan Islam

- Apa itu Saham Treasuri? Dampak pada Investor – Memahami corporate action dan dampaknya pada investasi

- Apa itu Saham Waran? Instrumen Derivatif untuk Advanced Investor – Mengenal instrumen derivatif sebagai diversifikasi portfolio

Kesimpulan: Membangun Portfolio Seimbang

Memahami apa perbedaan saham dan obligasi adalah foundation penting untuk membangun portfolio investasi yang seimbang dan menguntungkan. Kedua instrumen ini memiliki karakteristik yang saling melengkapi dan sebaiknya dikombinasikan sesuai dengan profil risiko, usia, dan tujuan investasi Anda.

Saham menawarkan potensi return tinggi dan kepemilikan perusahaan, namun dengan volatilitas dan risiko yang lebih besar. Obligasi memberikan pendapatan tetap dan stabilitas, meski dengan return yang lebih terbatas. Kombinasi keduanya dalam portofolio dapat memberikan balance optimal antara growth dan stability.

Key Takeaways untuk Investor Indonesia:

- Saham = Kepemilikan dengan high risk-high return

- Obligasi = Utang dengan moderate risk-stable return

- Diversifikasi adalah kunci sukses investasi jangka panjang

- Alokasi disesuaikan dengan usia dan risk tolerance

- Pahami implikasi pajak masing-masing instrumen

- Gunakan dollar cost averaging untuk mengurangi timing risk

- Pertimbangkan aspek syariah jika Anda investor Muslim

- Review dan rebalancing portfolio secara berkala

Ingatlah bahwa investasi adalah marathon, bukan sprint. Konsistensi, disiplin, dan pemahaman yang mendalam tentang karakteristik masing-masing instrumen akan membantu Anda mencapai tujuan finansial jangka panjang. Mulai dari yang sederhana, terus belajar, dan jangan takut untuk meminta advice dari financial advisor profesional jika diperlukan.

Disclaimer: Artikel ini disusun untuk tujuan edukasi dan bukan merupakan rekomendasi investasi personal. Semua contoh return adalah historical dan tidak menjamin performance masa depan. Saham dan obligasi mengandung risiko termasuk kemungkinan kehilangan sebagian atau seluruh modal. Selalu lakukan riset mendalam dan konsultasi dengan financial advisor sebelum membuat keputusan investasi. Pastikan investasi sesuai dengan profil risiko dan tujuan keuangan Anda.