Apa Perbedaan antara Tabungan dan Investasi? Panduan Lengkap untuk Pemula Indonesia

Ringkasan Artikel: Memahami perbedaan fundamental antara tabungan dan investasi adalah langkah pertama menuju kebebasan finansial. Artikel ini akan membahas karakteristik, kelebihan, kekurangan, dan kapan waktu yang tepat untuk memilih tabungan atau investasi sesuai kondisi finansial Anda.

Pendahuluan: Mengapa Penting Memahami Perbedaan Tabungan dan Investasi?

Dalam perjalanan menuju stabilitas finansial, setiap individu akan dihadapkan pada pertanyaan fundamental: “Apakah saya sebaiknya menabung atau berinvestasi?” Pertanyaan ini tidak memiliki jawaban yang sederhana, karena kedua aktivitas finansial ini memiliki peran yang berbeda namun sama pentingnya dalam perencanaan keuangan.

Di Indonesia, masih banyak masyarakat yang belum memahami perbedaan mendasar antara tabungan dan investasi. Berdasarkan survei Otoritas Jasa Keuangan (OJK) tahun 2023, tingkat literasi keuangan Indonesia baru mencapai 38,03%, yang berarti masih banyak ruang untuk peningkatan pemahaman finansial masyarakat.

“The most important investment you can make is in yourself. The more you learn, the more you’ll earn.” – Warren Buffett

Definisi Tabungan dan Investasi

Apa itu Tabungan?

Tabungan adalah aktivitas menyisihkan sebagian penghasilan untuk disimpan dalam bentuk yang relatif aman dan mudah diakses. Karakteristik utama tabungan adalah fokus pada preservasi modal dengan risiko minimal, meskipun return yang diperoleh juga terbatas.

Apa itu Investasi?

Investasi adalah aktivitas menempatkan dana pada instrumen atau aset tertentu dengan tujuan memperoleh keuntungan di masa depan. Berbeda dengan tabungan, investasi melibatkan risiko yang lebih tinggi namun dengan potensi return yang lebih besar pula.

Poin Penting: Untuk memahami investasi secara mendalam, penting juga mempelajari investasi leher ke atas atau investasi pada pengembangan diri, yang merupakan fondasi kesuksesan investasi jangka panjang.

Perbandingan Lengkap: Tabungan vs Investasi

| Aspek | Tabungan | Investasi |

|---|---|---|

| Tujuan Utama | Menyimpan dan melindungi uang | Menumbuhkan nilai aset |

| Tingkat Risiko | Sangat rendah (hampir tidak ada) | Bervariasi (rendah hingga tinggi) |

| Potensi Return | Rendah (0.5% – 6% per tahun) | Tinggi (bisa mencapai 10%+ per tahun) |

| Likuiditas | Sangat tinggi (bisa diakses kapan saja) | Bervariasi (tergantung jenis investasi) |

| Jangka Waktu | Fleksibel (jangka pendek hingga menengah) | Idealnya jangka panjang (3+ tahun) |

| Inflasi | Rentan terhadap erosi inflasi | Berpotensi mengalahkan inflasi |

| Perlindungan | Dijamin LPS (hingga Rp2 miliar) | Tidak ada jaminan |

Analisis Mendalam: Karakteristik Tabungan

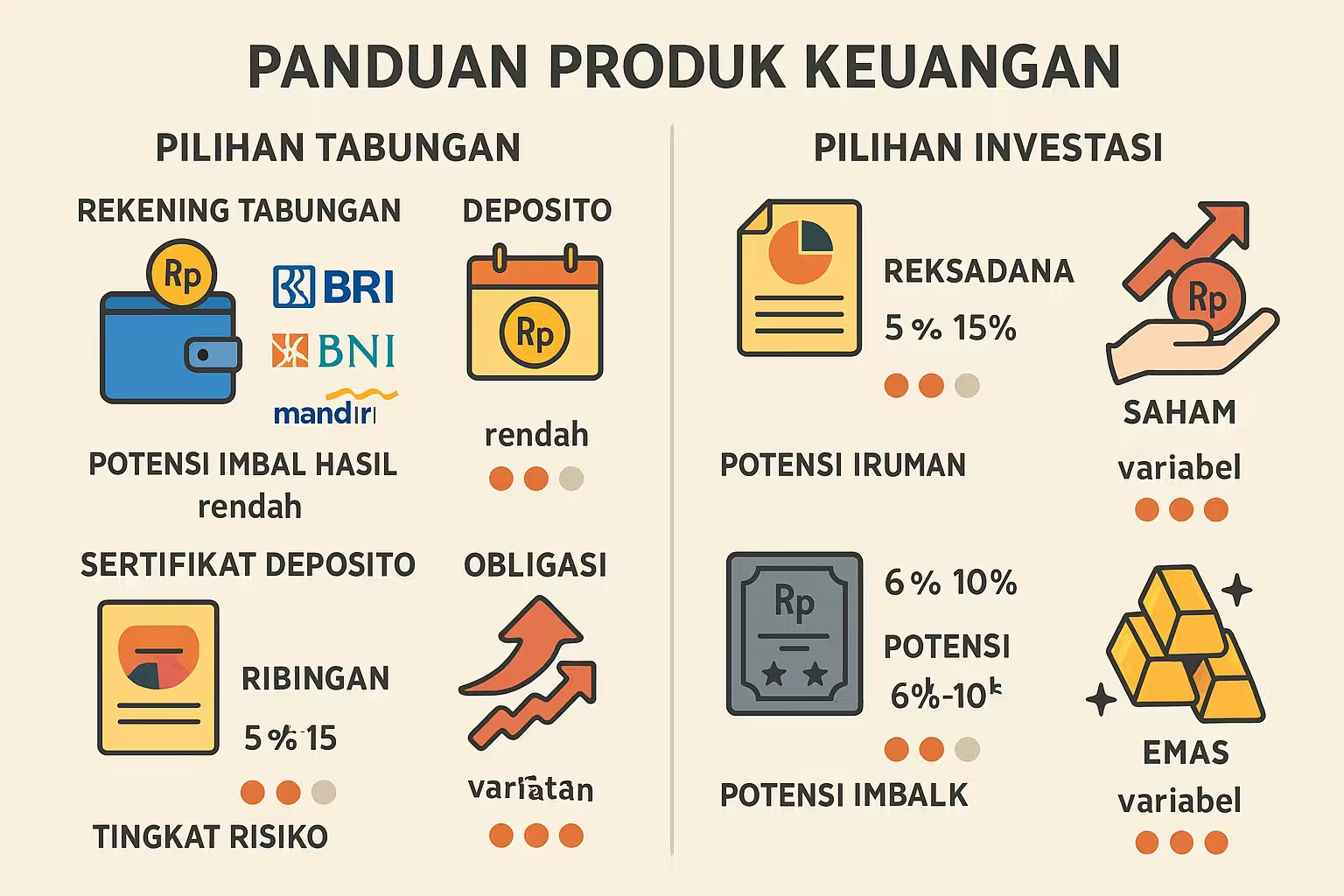

Jenis-jenis Tabungan di Indonesia

1. Tabungan Biasa

Contoh: Tabungan BCA (Tahapan), Mandiri Tabungan, BRI Simpedes

Bunga: 0.5% – 2% per tahun

Keunggulan: Mudah diakses, setoran awal rendah, tersedia ATM dimana-mana

2. Deposito Berjangka

Contoh: Deposito BCA, Mandiri, BRI dengan tenor 1-12 bulan

Bunga: 3% – 6% per tahun (tergantung tenor dan jumlah)

Keunggulan: Bunga lebih tinggi, dijamin LPS, risiko minimal

3. Tabungan Berjangka

Contoh: Tahapan Berjangka BCA, Mandiri Rencana

Bunga: 4% – 5.5% per tahun

Keunggulan: Kombinasi tabungan dan investasi, disiplin menabung

Kelebihan Tabungan

- Risiko sangat minimal atau tidak ada

- Likuiditas tinggi, mudah diakses

- Dijamin oleh Lembaga Penjamin Simpanan (LPS)

- Tidak memerlukan pengetahuan khusus

- Cocok untuk emergency fund

- Memberikan rasa aman psikologis

Kekurangan Tabungan

- Return rendah, seringkali di bawah inflasi

- Nilai uang tergerus inflasi dalam jangka panjang

- Terbatasnya pertumbuhan kekayaan

- Biaya administrasi mengurangi return

- Pajak bunga 20% untuk bunga di atas Rp7.5 juta/tahun

Analisis Mendalam: Karakteristik Investasi

Jenis-jenis Investasi Populer di Indonesia

1. Reksa Dana

Contoh: Reksa Dana Saham Sucorinvest Equity Fund, Mandiri Investa Atraktif

Return Historis: 8% – 15% per tahun (reksa dana saham)

Minimum Investasi: Rp10.000 – Rp100.000

2. Saham

Contoh: Saham BBCA, UNVR, TLKM di Bursa Efek Indonesia

Return Potensial: 10%+ per tahun (dengan volatilitas tinggi)

Minimum Investasi: 1 lot (100 lembar saham)

3. Obligasi/Surat Utang Negara (SUN)

Contoh: SBR (Savings Bond Ritel), ORI (Obligasi Ritel Indonesia)

Return: 6% – 8% per tahun

Minimum Investasi: Rp1 juta

4. Emas

Contoh: Emas batangan, perhiasan, atau emas digital

Return Historis: 5% – 10% per tahun

Fungsi: Hedge terhadap inflasi dan diversifikasi portofolio

Kelebihan Investasi

- Potensi return tinggi yang mengalahkan inflasi

- Membangun kekayaan jangka panjang

- Diversifikasi pilihan instrumen

- Dapat memenuhi berbagai tujuan investasi

- Compound interest effect

- Perlindungan dari inflasi

Kekurangan Investasi

- Risiko kehilangan sebagian atau seluruh modal

- Volatilitas harga yang tinggi

- Memerlukan pengetahuan dan riset

- Tidak ada jaminan return

- Likuiditas terbatas pada beberapa instrumen

- Risiko tertipu investasi bodong

Analisis Risiko dan Return

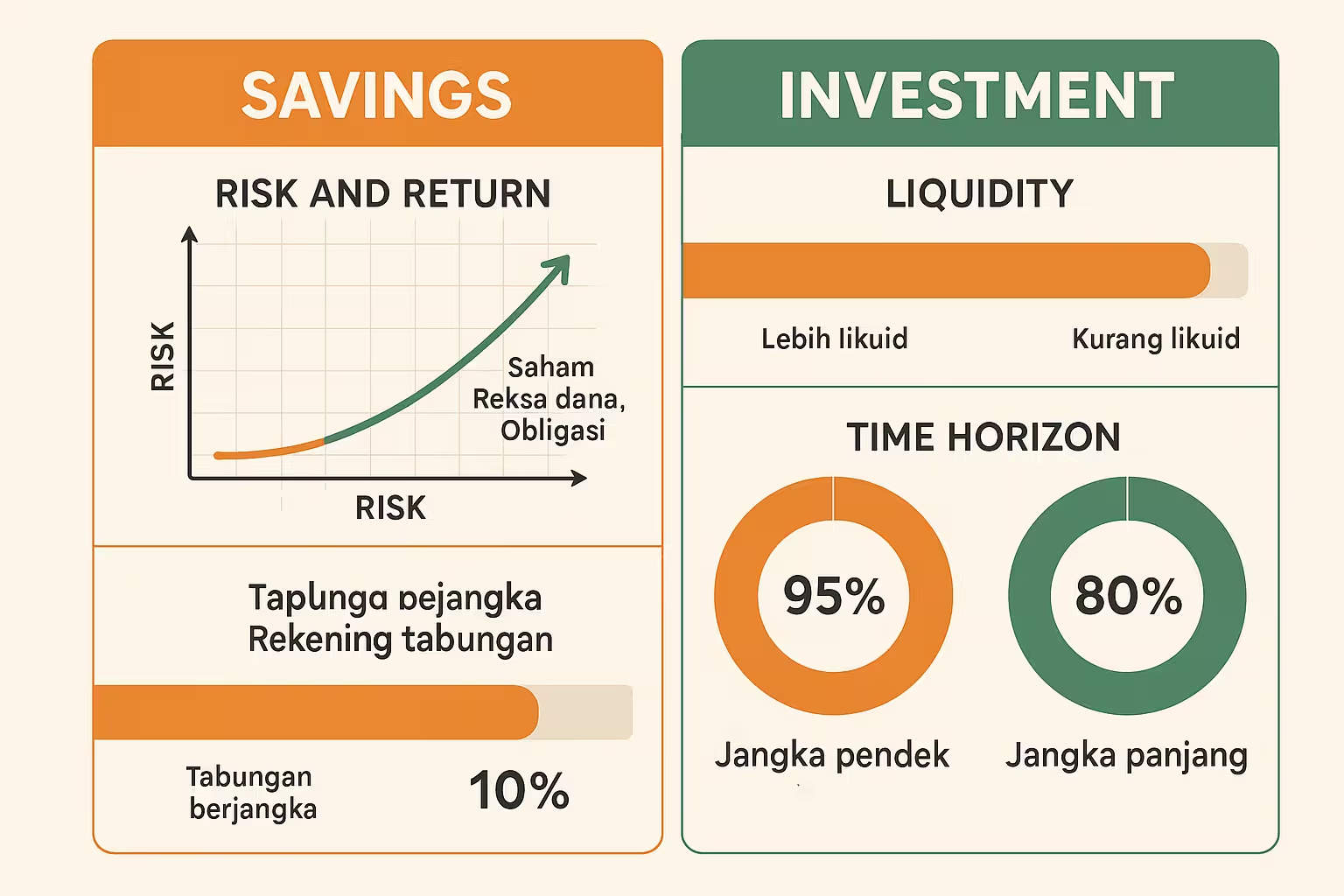

Konsep Risk-Return Tradeoff

Dalam dunia keuangan, terdapat prinsip fundamental: “High Risk, High Return”. Semakin tinggi potensi keuntungan suatu instrumen finansial, semakin tinggi pula risikonya. Sebaliknya, instrumen dengan risiko rendah cenderung memberikan return yang rendah pula.

Spektrum Risiko-Return Instrumen Keuangan Indonesia:

- Risiko Terendah: Tabungan Bank (Return: 0.5-2%)

- Risiko Rendah: Deposito (Return: 3-6%)

- Risiko Menengah: Obligasi Pemerintah (Return: 6-8%)

- Risiko Menengah-Tinggi: Reksa Dana Campuran (Return: 6-12%)

- Risiko Tinggi: Reksa Dana Saham (Return: 8-15%)

- Risiko Sangat Tinggi: Saham Individual (Return: -50% hingga +100%+)

Dampak Inflasi terhadap Daya Beli

Salah satu faktor terpenting yang sering diabaikan adalah dampak inflasi. Di Indonesia, rata-rata inflasi dalam 10 tahun terakhir berkisar 3-4% per tahun. Ini berarti jika Anda menyimpan uang di tabungan dengan bunga 1%, daya beli uang Anda sebenarnya berkurang 2-3% per tahun.

Contoh Dampak Inflasi:

Jika Anda memiliki Rp100 juta hari ini dan menyimpannya di tabungan dengan bunga 1% per tahun, setelah 10 tahun uang Anda akan menjadi Rp110.5 juta. Namun, dengan asumsi inflasi 3% per tahun, daya beli Rp110.5 juta tersebut hanya setara dengan Rp82.3 juta di masa sekarang.

Aspek Likuiditas: Seberapa Cepat Uang Bisa Diakses?

Likuiditas adalah kemudahan untuk mengubah aset menjadi uang tunai tanpa kehilangan nilai secara signifikan. Ini merupakan faktor penting dalam memilih antara tabungan dan investasi.

| Instrumen | Tingkat Likuiditas | Waktu Pencairan | Potensi Penalti |

|---|---|---|---|

| Tabungan Biasa | Sangat Tinggi | Instant | Tidak ada |

| Deposito | Rendah | Sesuai jatuh tempo | Ya (pencairan sebelum jatuh tempo) |

| Reksa Dana Pasar Uang | Tinggi | 1-2 hari kerja | Tidak ada |

| Saham Blue Chip | Tinggi | 3 hari kerja (T+2) | Fluktuasi harga |

| Properti | Rendah | 3-6 bulan | Biaya transaksi tinggi |

Implikasi Pajak di Indonesia

Pajak untuk Tabungan

- Bunga Tabungan/Deposito: Pajak final 20% untuk bunga di atas Rp7.5 juta per tahun

- Perhitungan: Otomatis dipotong oleh bank

- Pengecualian: Bunga tabungan di bawah Rp7.5 juta per tahun tidak kena pajak

Pajak untuk Investasi

- Dividen Saham: Pajak final 10% (untuk pemegang saham <25%)

- Capital Gain Saham: Pajak final 0.1% dari nilai transaksi penjualan

- Reksa Dana: Tidak ada pajak untuk investor individu

- Obligasi: Pajak final 15% untuk kupon obligasi

Catatan Penting: Kebijakan perpajakan dapat berubah sewaktu-waktu. Selalu konsultasikan dengan konsultan pajak untuk informasi terkini dan sesuai dengan kondisi spesifik Anda.

Kapan Memilih Tabungan vs Investasi?

Pilih Tabungan Jika:

- Tujuan Jangka Pendek: Dana untuk kebutuhan dalam 1-2 tahun ke depan

- Emergency Fund: Dana darurat untuk 3-6 bulan pengeluaran

- Preservasi Modal: Prioritas utama adalah menjaga modal, bukan menumbuhkannya

- Kebutuhan Likuiditas Tinggi: Memerlukan akses dana yang fleksibel

- Profil Risiko Konservatif: Tidak sanggup menanggung risiko kehilangan modal

- Belum Memiliki Pengetahuan Investasi: Masih dalam tahap belajar tentang investasi

Pilih Investasi Jika:

- Tujuan Jangka Panjang: Dana untuk kebutuhan 3+ tahun ke depan

- Mengalahkan Inflasi: Ingin mempertahankan atau meningkatkan daya beli

- Membangun Kekayaan: Target menumbuhkan aset secara signifikan

- Sudah Memiliki Emergency Fund: Kebutuhan dasar finansial sudah tercukupi

- Toleransi Risiko Memadai: Siap menanggung fluktuasi nilai investasi

- Memiliki Pengetahuan: Sudah memahami instrumen investasi yang dipilih

Strategi Alokasi: Kombinasi Tabungan dan Investasi

Dalam praktiknya, kebanyakan individu tidak perlu memilih salah satu antara tabungan atau investasi. Strategi terbaik adalah mengombinasikan keduanya sesuai dengan profil risiko, tujuan finansial, dan tahapan hidup.

Model Alokasi Berdasarkan Usia

Usia 20-30 tahun (Fresh Graduate – Early Career)

- Tabungan: 30% (Emergency fund + short-term goals)

- Investasi: 70% (Fokus growth: saham, reksa dana saham)

- Rasionale: Waktu investasi panjang, toleransi risiko tinggi

Usia 30-40 tahun (Established Career – Family Building)

- Tabungan: 40% (Emergency fund + house down payment)

- Investasi: 60% (Balanced: saham, obligasi, reksa dana campuran)

- Rasionale: Keseimbangan growth dan stability untuk kebutuhan keluarga

Usia 40-55 tahun (Peak Career – Pre-Retirement)

- Tabungan: 50% (Emergency fund + education fund)

- Investasi: 50% (Conservative growth: obligasi, reksa dana pendapatan tetap)

- Rasionale: Mulai konservatif, persiapan pensiun

Usia 55+ tahun (Near/Post Retirement)

- Tabungan: 70% (Deposito, tabungan berjangka)

- Investasi: 30% (Income generating: obligasi, dividend stocks)

- Rasionale: Preservasi modal, income stability

Rule of Thumb: Formula Sederhana

Persentase Investasi Saham = 100 – Usia Anda

Contoh: Jika usia Anda 30 tahun, maka maksimal 70% portofolio bisa dialokasikan untuk investasi berisiko tinggi seperti saham.

Kesalahan Umum yang Harus Dihindari

Kesalahan dalam Tabungan

- Over-saving: Menyimpan terlalu banyak uang di tabungan hingga tidak mengalahkan inflasi

- Tidak memiliki tujuan: Menabung tanpa target yang jelas

- Mengabaikan bunga: Tidak membandingkan tingkat bunga antar bank

- Terjebak biaya: Tidak memperhatikan biaya administrasi yang menggerus bunga

Kesalahan dalam Investasi

- Investasi tanpa emergency fund: Berinvestasi sebelum memiliki dana darurat

- FOMO (Fear of Missing Out): Terburu-buru investasi mengikuti tren

- Tidak diversifikasi: Menaruh semua uang di satu instrumen

- Panic selling: Menjual saat harga turun karena panik

- Tidak riset: Berinvestasi tanpa memahami produknya

- Terjebat investasi bodong: Tergiur return tinggi tanpa risiko

Langkah Praktis: Memulai Perjalanan Finansial

Langkah 1: Evaluasi Kondisi Finansial Saat Ini

- Hitung total aset (tabungan, investasi, properti)

- Catat semua utang dan kewajiban

- Analisis arus kas bulanan (pemasukan – pengeluaran)

- Identifikasi tujuan finansial jangka pendek dan panjang

Langkah 2: Bangun Emergency Fund Terlebih Dahulu

- Target: 3-6 bulan pengeluaran rutin

- Simpan di tabungan atau deposito yang mudah diakses

- Prioritaskan ini sebelum investasi berisiko tinggi

Langkah 3: Mulai Investasi Secara Bertahap

- Mulai dengan reksa dana pasar uang atau pendapatan tetap

- Pelajari dan pahami produk investasi sebelum membeli

- Lakukan dollar cost averaging (investasi rutin dengan nominal tetap)

- Review dan rebalancing portofolio secara berkala

FAQ: Pertanyaan yang Sering Diajukan

Artikel Terkait yang Direkomendasikan

Pelajari Lebih Dalam:

- Apa itu Investasi? Panduan Lengkap untuk Pemula – Memahami konsep dasar investasi secara komprehensif

- Investasi Leher ke Atas: Kunci Kesuksesan Finansial – Pentingnya berinvestasi pada pengembangan diri

- Apa Tujuan Investasi yang Harus Anda Ketahui – Menentukan tujuan investasi yang realistis dan terukur

- Waspada Investasi Bodong: Ciri-ciri dan Cara Menghindarinya – Melindungi diri dari penipuan investasi

Kesimpulan: Membangun Strategi Finansial yang Seimbang

Perbedaan antara tabungan dan investasi bukan hanya terletak pada tingkat return dan risiko, tetapi juga pada peran masing-masing dalam membangun kesehatan finansial yang menyeluruh. Tabungan memberikan keamanan dan likuiditas untuk kebutuhan jangka pendek, sementara investasi menawarkan pertumbuhan untuk mencapai tujuan jangka panjang.

Kunci sukses finansial bukanlah memilih salah satu, melainkan mengombinasikan keduanya secara proporsional sesuai dengan situasi, usia, dan tujuan hidup Anda. Mulailah dengan membangun pondasi yang kuat melalui tabungan dan emergency fund, kemudian secara bertahap tingkatkan alokasi investasi seiring dengan meningkatnya pengetahuan dan stabilitas finansial.

Langkah Selanjutnya: Evaluasi kondisi finansial Anda saat ini, tentukan tujuan yang spesifik dan terukur, lalu mulai dengan langkah kecil namun konsisten. Ingatlah bahwa perjalanan menuju kebebasan finansial adalah marathon, bukan sprint.

Disclaimer: Artikel ini disusun untuk tujuan edukasi dan tidak dimaksudkan sebagai saran investasi atau keuangan personal. Sebelum membuat keputusan finansial, konsultasikan dengan ahli keuangan yang kompeten dan lakukan riset mendalam sesuai dengan kondisi spesifik Anda. Investasi mengandung risiko, termasuk kemungkinan kehilangan modal. Kinerja masa lalu tidak menjamin hasil di masa depan.