Apa itu ROA Saham? Panduan Lengkap Return on Assets untuk Investor Indonesia

Ringkasan Artikel: Return on Assets (ROA) adalah salah satu rasio profitabilitas terpenting dalam analisis fundamental saham yang mengukur efisiensi perusahaan dalam menghasilkan laba dari total aset. Artikel ini akan membahas secara komprehensif cara menghitung, menganalisis, dan menginterpretasi ROA untuk membuat keputusan investasi saham yang lebih baik di pasar Indonesia.

Pendahuluan: Mengapa ROA Sangat Penting dalam Analisis Saham?

Dalam dunia investasi saham, memahami apa itu ROA saham adalah fundamental yang tidak bisa diabaikan. Return on Assets (ROA) merupakan indikator kunci yang menunjukkan seberapa efisien sebuah perusahaan dalam menggunakan asetnya untuk menghasilkan keuntungan. Bagi investor Indonesia, ROA menjadi kompas penting dalam menilai kualitas manajemen dan potensi profitabilitas jangka panjang suatu perusahaan.

ROA berbeda dengan rasio profitabilitas lainnya karena fokusnya pada efisiensi penggunaan aset total perusahaan. Semakin tinggi ROA, semakin baik perusahaan dalam mengonversi investasi asetnya menjadi laba bersih. Ini memberikan gambaran yang jelas tentang kemampuan operasional perusahaan, terlepas dari struktur modalnya.

“ROA adalah cerminan sejati dari kemampuan manajemen dalam mengelola aset perusahaan untuk menciptakan value bagi pemegang saham.” – Benjamin Graham

Data dari Bursa Efek Indonesia menunjukkan bahwa perusahaan dengan ROA konsisten di atas 10% cenderung memberikan return saham yang lebih baik dalam jangka panjang. Memahami ROA sebagai bagian dari analisis fundamental saham akan membantu investor membuat keputusan yang lebih informed.

Definisi dan Formula ROA (Return on Assets)

Return on Assets (ROA) adalah rasio keuangan yang mengukur efisiensi perusahaan dalam menghasilkan laba bersih dari total aset yang dimiliki. ROA menunjukkan berapa rupiah laba yang dihasilkan untuk setiap rupiah aset yang diinvestasikan dalam perusahaan.

Komponen Formula ROA:

- Laba Bersih: Keuntungan perusahaan setelah dikurangi semua biaya, termasuk pajak dan bunga

- Total Aset: Jumlah keseluruhan aset perusahaan, baik aset lancar maupun aset tetap

Formula Alternatif ROA:

Beberapa analis menggunakan formula yang sedikit berbeda untuk analisis yang lebih spesifik:

- ROA = (EBIT ÷ Total Aset) × 100% – untuk mengeliminasi efek struktur modal

- ROA = (Laba Bersih + Beban Bunga × (1-Tax Rate)) ÷ Total Aset × 100% – untuk analisis operasional murni

Cara Menghitung ROA Step-by-Step dengan Contoh

Mari kita pelajari cara menghitung ROA dengan menggunakan contoh praktis dari perusahaan Indonesia:

Contoh Perhitungan ROA: Bank Central Asia (BBCA)

Data Finansial BBCA per Q3 2023:

- Laba Bersih: Rp 31,43 triliun

- Total Aset: Rp 1.042,8 triliun

Perhitungan ROA:

ROA = (31,43 triliun ÷ 1.042,8 triliun) × 100%

ROA = 3,01%

Interpretasi: ROA BBCA sebesar 3,01% menunjukkan bahwa setiap Rp 100 aset yang dimiliki bank dapat menghasilkan laba bersih Rp 3,01. Untuk sektor perbankan, ini merupakan angka yang sangat baik.

Langkah-langkah Menghitung ROA:

- Cari Laba Bersih: Dari laporan laba rugi, ambil angka net income atau laba bersih

- Cari Total Aset: Dari neraca, ambil angka total assets

- Hitung ROA: Bagi laba bersih dengan total aset, lalu kalikan 100%

- Interpretasikan Hasil: Bandingkan dengan standar industri dan kompetitor

Kalkulator ROA Interaktif

Gunakan kalkulator ini untuk menghitung ROA perusahaan:

Interpretasi: ROA moderat. Baik untuk industri tertentu seperti perbankan, namun perlu improvement untuk sektor lain.

Interpretasi Nilai ROA: Good vs Bad Ranges

Memahami apakah ROA suatu perusahaan tergolong baik atau buruk memerlukan konteks industri yang tepat:

| Kategori ROA | Persentase | Interpretasi | Contoh Sektor |

|---|---|---|---|

| Sangat Baik | > 15% | Efisiensi aset luar biasa | Technology, Software |

| Baik | 10% – 15% | Manajemen aset efisien | Consumer Goods, Healthcare |

| Rata-rata | 5% – 10% | Performance standar | Manufacturing, Retail |

| Di Bawah Rata-rata | 2% – 5% | Perlu improvement | Banking, Utilities |

| Buruk | < 2% | Efisiensi aset rendah | Heavy Industry, Mining |

Penting untuk Diingat: ROA harus selalu diinterpretasikan dalam konteks industri. ROA 3% bisa sangat baik untuk bank, namun buruk untuk perusahaan teknologi. Selalu bandingkan dengan kompetitor di industri yang sama.

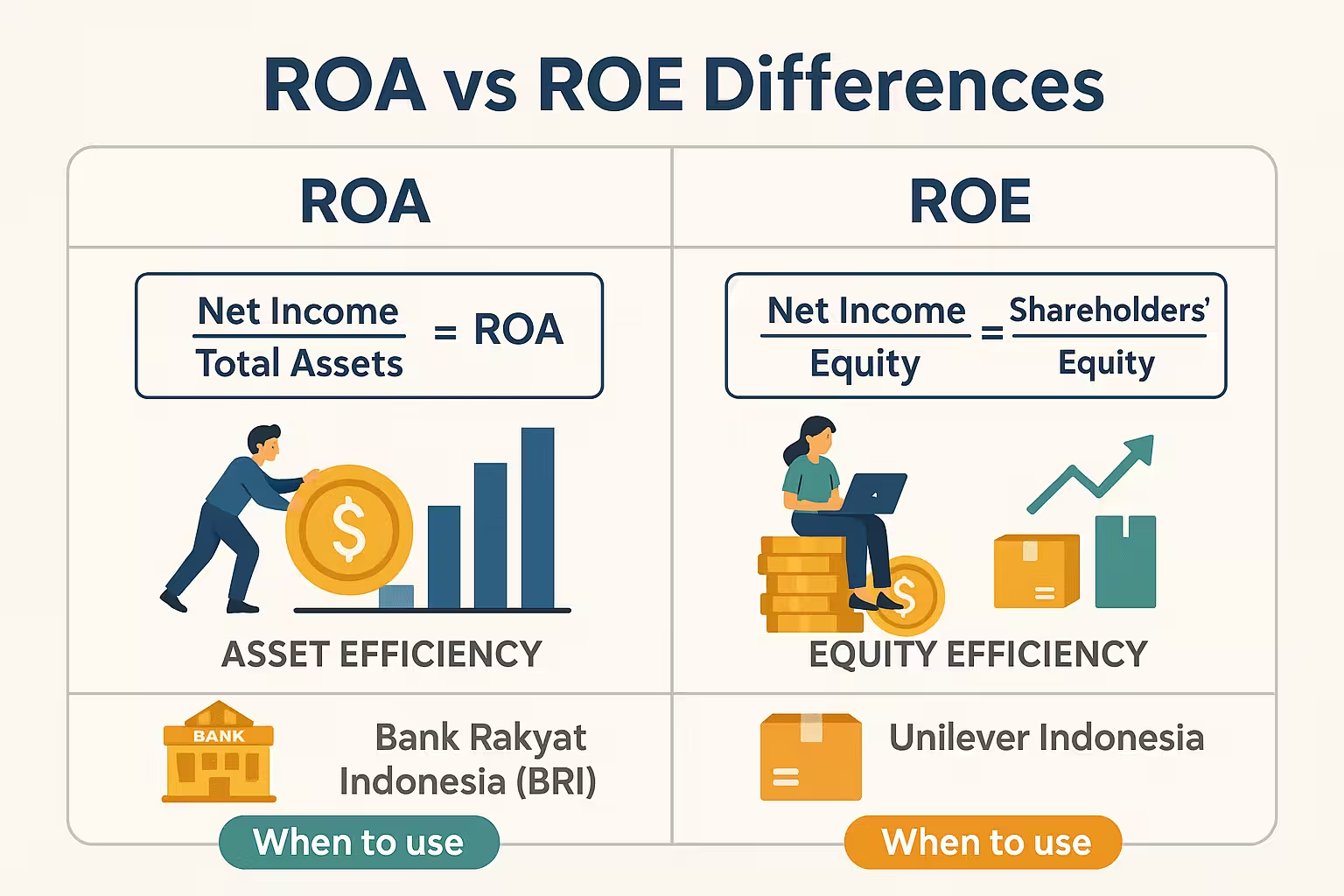

ROA vs ROE: Perbandingan dan Kapan Menggunakan Masing-masing

Investor sering bingung membedakan ROA dengan ROE (Return on Equity). Meski keduanya mengukur profitabilitas, mereka memiliki fokus yang berbeda:

| Aspek | ROA (Return on Assets) | ROE (Return on Equity) |

|---|---|---|

| Formula | Laba Bersih ÷ Total Aset | Laba Bersih ÷ Total Ekuitas |

| Fokus Analisis | Efisiensi penggunaan aset | Return untuk pemegang saham |

| Pengaruh Leverage | Tidak terpengaruh struktur modal | Terpengaruh tingkat leverage |

| Ideal untuk | Membandingkan efisiensi operasional | Mengukur return investasi ekuitas |

| Keterbatasan | Tidak memperhitungkan risiko financial | Bisa misleading jika leverage tinggi |

Kapan Menggunakan ROA vs ROE:

Gunakan ROA ketika:

- Membandingkan perusahaan dengan struktur modal berbeda

- Menilai efisiensi operasional murni

- Menganalisis perusahaan dengan aset besar (bank, manufacturing)

- Ingin mengeliminasi pengaruh leverage dalam analisis

Gunakan ROE ketika:

- Fokus pada return untuk pemegang saham

- Menganalisis perusahaan growth dengan leverage optimal

- Membandingkan dengan cost of equity

- Menilai kemampuan menghasilkan return dari modal sendiri

Contoh Perbandingan ROA vs ROE: Telkom Indonesia (TLKM)

Data TLKM per Q3 2023:

- Laba Bersih: Rp 18,7 triliun

- Total Aset: Rp 185,4 triliun

- Total Ekuitas: Rp 146,2 triliun

Perhitungan:

- ROA = (18,7 ÷ 185,4) × 100% = 10,09%

- ROE = (18,7 ÷ 146,2) × 100% = 12,79%

Analisis: ROE lebih tinggi dari ROA menunjukkan TLKM menggunakan leverage secara efektif untuk meningkatkan return pemegang saham. Perbedaan yang tidak terlalu besar menunjukkan struktur modal yang konservatif.

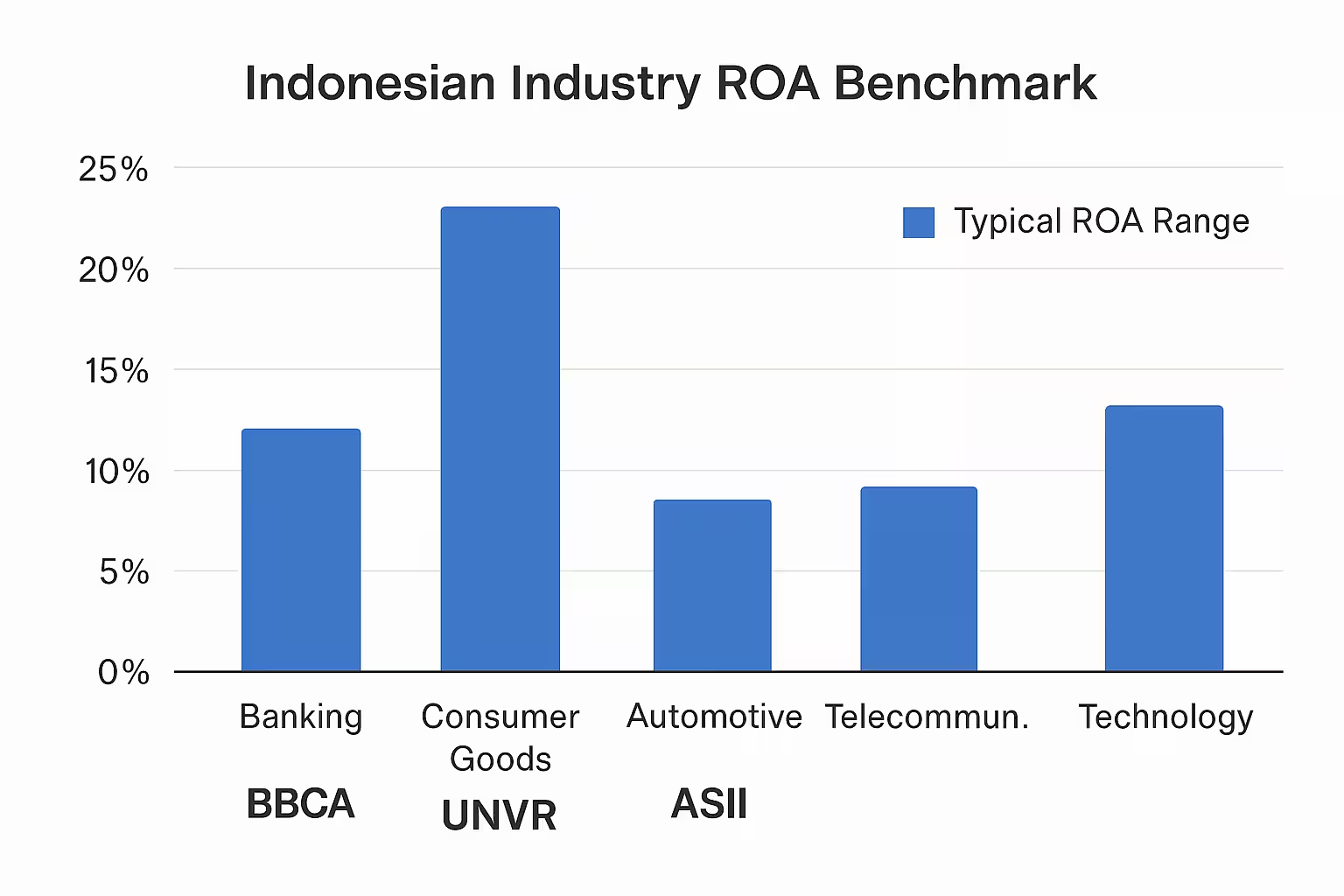

Benchmark ROA Berdasarkan Industri di Indonesia

Setiap industri memiliki karakteristik bisnis yang berbeda, sehingga benchmark ROA juga bervariasi. Berikut adalah panduan ROA berdasarkan sektor utama di Bursa Efek Indonesia:

Sektor Perbankan

ROA Benchmark Perbankan Indonesia:

- Sangat Baik: > 2,5%

- Baik: 1,5% – 2,5%

- Rata-rata: 1% – 1,5%

- Di bawah rata-rata: < 1%

Contoh: Bank Central Asia (BBCA) dengan ROA 3,01% termasuk kategori sangat baik, sementara rata-rata industri perbankan Indonesia sekitar 1,8%.

Sektor Consumer Goods

ROA Benchmark Consumer Goods:

- Sangat Baik: > 15%

- Baik: 10% – 15%

- Rata-rata: 5% – 10%

- Di bawah rata-rata: < 5%

Contoh: Unilever Indonesia (UNVR) dengan ROA sekitar 12% menunjukkan efisiensi yang baik dalam mengelola aset untuk menghasilkan profit.

Sektor Otomotif dan Heavy Industry

ROA Benchmark Otomotif:

- Sangat Baik: > 8%

- Baik: 5% – 8%

- Rata-rata: 3% – 5%

- Di bawah rata-rata: < 3%

Contoh: Astra International (ASII) dengan ROA sekitar 6,2% menunjukkan manajemen aset yang efisien untuk industri yang capital intensive.

Analisis ROA untuk Model Bisnis yang Berbeda

Model bisnis yang berbeda memerlukan pendekatan analisis ROA yang berbeda pula:

1. Asset-Light Business Model

Perusahaan teknologi dan jasa umumnya memiliki aset yang relatif kecil namun menghasilkan profit besar. ROA mereka cenderung sangat tinggi.

- Karakteristik: ROA > 20% umum dijumpai

- Contoh: Perusahaan software, konsultan, media digital

- Perhatian: Fokus pada sustainability competitive advantage

2. Asset-Heavy Business Model

Perusahaan manufaktur, pertambangan, dan infrastruktur memerlukan investasi aset besar. ROA mereka cenderung lebih rendah.

- Karakteristik: ROA 3-8% sudah dianggap baik

- Contoh: Pabrik semen, pertambangan, utilitas

- Perhatian: Fokus pada utilization rate dan efficiency improvement

3. Financial Services Model

Bank dan lembaga keuangan memiliki karakteristik unik karena “aset” mereka adalah dana yang dipinjamkan.

- Karakteristik: ROA 1-3% normal, > 2% sangat baik

- Contoh: Bank, asuransi, multifinance

- Perhatian: Kualitas aset (NPL) lebih penting dari besaran ROA

Contoh Praktis Analisis ROA Saham Indonesia

Mari kita analisis ROA beberapa saham blue chip Indonesia untuk pemahaman praktis:

Perbandingan ROA Saham Blue Chip Indonesia (Q3 2023)

| Perusahaan | Sektor | ROA | Interpretasi |

|---|---|---|---|

| BBCA (Bank Central Asia) | Perbankan | 3,01% | Sangat baik untuk sektor banking |

| UNVR (Unilever Indonesia) | Consumer Goods | 11,8% | Baik, menunjukkan brand power yang kuat |

| ASII (Astra International) | Diversified | 6,2% | Baik untuk conglomerate yang asset-heavy |

| TLKM (Telkom Indonesia) | Telekomunikasi | 10,1% | Sangat baik, infrastruktur digital yang solid |

| GOTO (GoTo Gojek Tokopedia) | Technology | -8,2% | Negatif, masih dalam fase growth investment |

Key Insights:

- BBCA menunjukkan efisiensi aset terbaik di sektor perbankan

- UNVR membuktikan kekuatan brand dalam menghasilkan return tinggi

- ASII solid meskipun beroperasi di industri capital-intensive

- TLKM memanfaatkan infrastruktur digital untuk ROA tinggi

- GOTO masih fokus ekspansi, ROA negatif normal untuk growth stage

Analisis Tren ROA dari Waktu ke Waktu

ROA yang baik bukan hanya dilihat dari angka absolut, tapi juga konsistensi dan tren peningkatannya. Analisis tren ROA memberikan insight tentang:

1. Konsistensi Manajemen

- ROA yang stabil menunjukkan manajemen yang konsisten

- Fluktuasi tinggi bisa menandakan business model yang tidak sustainable

- Trend menurun perlu investigasi lebih lanjut

2. Siklus Bisnis

- Beberapa industri memiliki siklus ROA yang predictable

- Commodity companies umumnya ROA-nya cyclical

- Defensive sectors cenderung ROA lebih stabil

Analisis Tren ROA: Bank Rakyat Indonesia (BBRI) 2019-2023

- 2019: ROA 3,22% (Pre-pandemic, strong performance)

- 2020: ROA 2,53% (Pandemic impact, increased provisions)

- 2021: ROA 2,89% (Recovery phase, business normalization)

- 2022: ROA 3,15% (Strong recovery, back to pre-pandemic)

- 2023: ROA 3,28% (Continued improvement, efficiency gains)

Insight: BBRI menunjukkan resilience yang baik dengan recovery ROA yang solid pasca pandemic. Tren peningkatan konsisten menunjukkan kualitas manajemen dan business model yang sustainable.

Keterbatasan dan Pertimbangan dalam Analisis ROA

Meskipun ROA adalah indikator penting, investor harus memahami keterbatasan dan melakukan analisis yang lebih komprehensif:

1. Keterbatasan ROA

- Tidak mencerminkan risiko: ROA tinggi bisa karena pengambilan risiko berlebihan

- Pengaruh akuntansi: Metode penyusutan dan valuasi aset bisa mempengaruhi perhitungan

- Tidak mempertimbangkan growth: ROA rendah bisa acceptable jika growth potential tinggi

- Industry specific: Sulit membandingkan ROA antar industri yang berbeda

2. Faktor yang Harus Dipertimbangkan

- Kualitas Aset: Pastikan aset produktif, bukan yang idle atau impaired

- Sustainable Earnings: ROA harus dihitung dari earnings yang sustainable

- Capital Intensity: Sesuaikan ekspektasi ROA dengan tingkat capital intensity industri

- Growth Stage: Perusahaan growth mungkin sacrifice ROA untuk expansion

ROA dalam Kombinasi dengan Rasio Keuangan Lain

ROA paling powerful ketika dianalisis bersama dengan rasio keuangan lainnya untuk mendapat gambaran holistik tentang kinerja perusahaan:

1. ROA + Asset Turnover

Kombinasi ini mengungkap apakah ROA tinggi karena margin tinggi atau efisiensi penggunaan aset:

2. ROA + P/E Ratio

Menggabungkan ROA dengan P/E ratio membantu menilai apakah valuasi saham sesuai dengan kualitas fundamentalnya.

3. ROA + P/B Ratio

Kombinasi dengan P/B ratio memberikan insight tentang premium yang dibayar investor untuk kualitas aset.

Analisis Kombinasi: Indofood CBP (ICBP)

- ROA: 8,9% (Baik untuk consumer staples)

- Asset Turnover: 0,78x (Moderat, typical untuk F&B)

- Net Profit Margin: 11,4% (Tinggi, menunjukkan pricing power)

- P/E Ratio: 18,5x (Reasonable untuk kualitas earnings)

Kesimpulan: ICBP memiliki ROA yang solid didukung margin tinggi. Meski asset turnover moderat, pricing power yang kuat membuat ROA tetap attractive. Valuasi P/E reasonable untuk kualitas fundamentalnya.

Case Study: Perusahaan dengan ROA Tinggi vs Rendah

Untuk memahami perbedaan karakteristik perusahaan dengan ROA tinggi dan rendah, mari kita bandingkan dua kasus:

Case Study: ROA Tinggi – Mayora Indah (MYOR)

ROA: 14,2% (Q3 2023)

- Strengths:

- – Brand portfolio yang kuat

- – Efficient supply chain management

- – High margin products (biscuits, candy)

- – Asset utilization yang optimal

Key Success Factors: Focus pada produk high margin, investasi R&D untuk inovasi produk.

Case Study: ROA Rendah – Semen Indonesia (SMGR)

ROA: 2,1% (Q3 2023)

- Challenges:

- – Capital intensive industry

- – Overcapacity di industri semen

- – Pressure margin dari kompetisi

- – High fixed costs

Improvement Areas: Cost efficiency, capacity utilization, geographic expansion.

Kesalahan Umum dalam Analisis ROA

Berikut adalah kesalahan yang sering dilakukan investor dalam menganalisis ROA:

1. Membandingkan ROA Antar Industri yang Berbeda

Kesalahan: Menganggap ROA bank 3% buruk karena lebih rendah dari ROA consumer goods 12%.

Koreksi: Selalu bandingkan dalam industri yang sama atau gunakan peer group analysis.

2. Fokus Hanya pada ROA Periode Tunggal

Kesalahan: Mengambil keputusan investasi berdasarkan ROA satu quarter saja.

Koreksi:

Lihat tren ROA minimal 3-5 tahun untuk mendapat gambaran yang akurat.

3. Mengabaikan Faktor Eksternal

Kesalahan: Tidak mempertimbangkan kondisi ekonomi makro yang mempengaruhi ROA.

Koreksi:

Analisis ROA dalam konteks siklus ekonomi dan kondisi industri.

Tools dan Resources untuk Riset ROA

Untuk melakukan analisis ROA yang efektif, gunakan tools dan resources berikut:

Platform Data Keuangan

- IDX (idx.co.id): Sumber resmi laporan keuangan perusahaan tercatat

- Bloomberg Terminal: Professional tool untuk analisis mendalam

- Refinitiv Eikon: Database finansial komprehensif

- Yahoo Finance: Free access untuk data dasar

Screening Tools

- Stockbit Screener: Filter saham berdasarkan ROA dan kriteria lain

- RTI Business: Advanced screening untuk institutional investors

- FinanceYahoo Screener: Basic screening tool yang mudah digunakan

Research Reports

- Sekuritas reports: Analisis mendalam dari research house

- Annual reports: Management discussion tentang ROA performance

- Industry reports: Benchmark ROA untuk sektor tertentu

ROA dalam Konteks Ekspektasi Return Investasi

Sering investor bertanya tentang berapa keuntungan saham per bulan yang realistis. ROA memberikan insight penting untuk setting ekspektasi:

Korelasi ROA dengan Return Saham:

- High ROA Companies (>15%): Potensi capital appreciation tinggi, tapi valuasi premium

- Medium ROA Companies (5-15%): Balance antara growth dan value, suitable untuk long-term

- Low ROA Companies (<5%): Mungkin value opportunity jika turnaround berhasil

Rule of Thumb: Perusahaan dengan ROA konsisten di atas 12% cenderung memberikan return saham yang outperform market dalam jangka panjang, meskipun mungkin volatile di short-term.

FAQ: Pertanyaan Sering Diajukan tentang ROA

Artikel Terkait untuk Mendalami Analisis Finansial

Bacaan Lanjutan yang Direkomendasikan:

- Apa itu ROE dalam Saham? Indikator Profitabilitas Utama – Memahami perbedaan dan hubungan ROA dengan ROE

- Apa itu Fundamental Saham? Panduan Lengkap Analisis Fundamental – Framework komprehensif analisis fundamental termasuk ROA

- Apa itu Valuasi Saham? Metode dan Teknik Lengkap – Mengintegrasikan ROA dalam proses valuasi saham

- Apa itu EPS Saham? Cara Menghitung dan Menganalisis – Memahami hubungan ROA dengan profitability metrics lainnya

- Apa itu P/E Ratio? Panduan Analisis Lengkap – Menggabungkan analisis ROA dengan valuation ratios

- Apa itu P/B Ratio? Cara Analisis Value Investing – Menggunakan ROA untuk value investing yang lebih efektif

- Berapa Keuntungan Saham Per Bulan yang Realistis? – Setting ekspektasi return berdasarkan analisis ROA

Kesimpulan: ROA sebagai Kompas Efisiensi Perusahaan

Memahami apa itu ROA saham dan menguasai analisis Return on Assets adalah skill fundamental yang akan meningkatkan kualitas keputusan investasi Anda secara signifikan. ROA memberikan insight yang unik tentang efisiensi operasional perusahaan yang tidak bisa didapat dari rasio profitabilitas lainnya.

Sebagai investor Indonesia, ROA membantu Anda mengidentifikasi perusahaan-perusahaan dengan manajemen berkualitas yang mampu mengoptimalkan penggunaan aset untuk menciptakan value. Kombinasi ROA yang konsisten tinggi dengan valuasi yang reasonable seringkali menghasilkan return investasi yang superior dalam jangka panjang.

Key Takeaways untuk Investor Indonesia:

- ROA adalah indikator efisiensi penggunaan aset yang tidak dipengaruhi struktur modal

- Selalu bandingkan ROA dalam konteks industri yang sama

- Tren ROA jangka panjang lebih penting dari angka periode tunggal

- Kombinasikan analisis ROA dengan rasio keuangan lainnya untuk gambaran holistik

- Perusahaan dengan ROA konsisten >12% cenderung outperform market jangka panjang

- ROA rendah bukan selalu buruk jika sesuai karakteristik industri

Ingatlah bahwa ROA adalah salah satu piece dari puzzle analisis fundamental yang lengkap. Gunakan ROA sebagai starting point untuk deep dive analysis, bukan sebagai single decision criteria. Dengan pemahaman ROA yang solid, Anda akan lebih confident dalam membangun portofolio saham berkualitas yang sustainable untuk jangka panjang.

Action Steps: Mulai praktik analisis ROA dengan memilih 5 saham dari sektor yang Anda minati. Hitung ROA mereka selama 5 tahun terakhir, bandingkan dengan peer group, dan identifikasi pattern atau tren yang menarik. Ini akan memberikan hands-on experience yang valuable untuk investment decision making.

Disclaimer: Artikel ini disusun untuk tujuan edukasi dan bukan merupakan rekomendasi investasi personal. ROA adalah salah satu indikator finansial yang perlu dikombinasikan dengan analisis mendalam lainnya. Semua keputusan investasi adalah tanggung jawab Anda sepenuhnya. Pastikan untuk melakukan riset comprehensive dan berkonsultasi dengan financial advisor sebelum membuat keputusan investasi. Investasi saham mengandung risiko termasuk kemungkinan kehilangan sebagian atau seluruh modal. Performance masa lalu tidak menjamin hasil di masa depan.